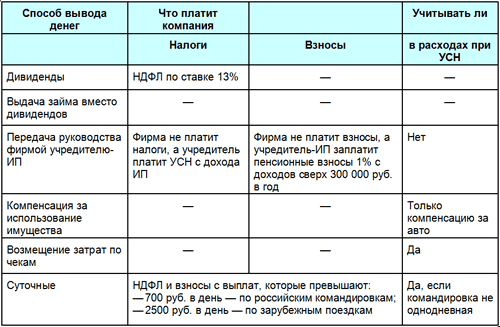

Налоговиками раскрыты 7 легальных способов обналичивания средств

Как забрать из компании деньги, не привлекая внимания налоговиков

В соответствии с новой, 54.1 статьей НК РФ, фирмам запрещается учитывать мнимые сделки. То есть, если руководитель желает забрать из бизнеса деньги, он должен сделать это легально.

Некоторые предприниматели поделились хитрыми методами, которые они применяют для передачи денег собственникам и избежания уплаты лишних налогов. Безопасность этих методов оценивали налоговики, практики и эксперты.

Стандартный способ отдать прибыль учредителям – выплатить им дивиденды. В случае, если учредитель является директором компании, можно увеличить размер з/п и снизить размер прибыли. Однако эти способы невыгодны, так как в каждом случае нужно удержать НДФЛ в размере 13%, а с з/п придется начислить еще и взносы в размере 20 или 30%.

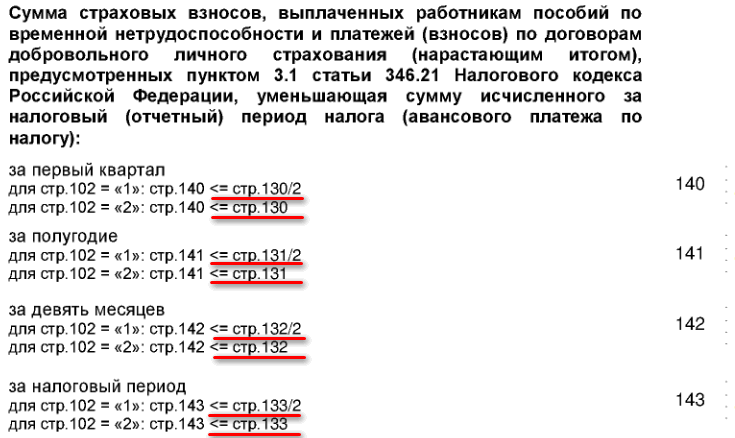

Небольшая памятка по обналичиванию средств

Представляем вашему вниманию таблицу-памятку, что платить и как учитывать затраты, если забираете из компании деньги:

Рейтинг методов вывода денег из компании

|

№ |

Суть метода |

Оценка |

| 1. | Перечислить учредителю не аренду, а компенсацию за имущественные объекты. |

5 |

| 2. | Уплачивать директору-учредителю максимальные суточные за рабочие поездки. |

5 |

| 3. | Заключить с учредителем соглашение на услуги по руководству компанией. |

4 |

| 4. | Выдать учредителю процентную ссуду до востребования. |

3 |

| 5. | Осуществить распределение дивидендов, но вместо них выдать ссуду и не зачитывать долги. |

3 |

| 6. | Выдать средства в подотчет на несколько лет. |

3 |

| 7. | Увольнять директора-учредителя каждые три месяца и уплачивать за это компенсацию. |

3 |

| 8. | Оплачивать личные покупки учредителя из средств фирмы. |

2 |

| 9. | Оформить ссуду от учредителя на размер неучтенной выручки, а затем вернуть средства. |

1 |

| 10. | Вывести деньги через «обнальные» фирмы как будто за оказание услуг. |

1 |

История 1: Выдача долгосрочного займа

«Когда в кассе накапливается слишком много наличности, вы выдаем ее учредителю в заем до востребования. В контракте прописываем минимальный процент – 5,67% в год (2/3 ставки Банка России), чтобы не возникало материальной выгоды. В конце года учредитель возвращает часть займа, соответствующую начисленным процентам, и мы снова выдаем эти деньги в качестве займа».

Налоговые риски. По документам такая сделка соответствует нормам законодательства. Компании имеют полное право выдать займы «до востребования». В соответствии с договором такого займа, учредитель должен будет вернуть заемные средства в течение тридцати дней после предъявления компанией требования. Если компания требования не предъявляет, задолженность может бесконечно числиться на балансе. Если в учете отражен долг, а заем процентный, у учредителя не возникнет доходов.

Прежде чем использовать данный метод, нужно проверить, что в учет отражен остаток долга в дебете 58 счета. Если компания спишет эту задолженность со своего баланса, вся сумма станет доходом учредителя и налоговая инспекция начислит на нее НДФЛ в размере 13%.

Оценка эксперта: 3

«Споры с работниками налоговой инспекции в данном случае не исключены. Если со стороны налоговиков будет предъявлена претензия, нужно объяснить, что соглашение о прощении задолженности не заключалось. А раз так, то и доходы у учредителя не возникает. Как показала практика, такие аргументы помогали отменить решение о начислении НДФЛ».

История 2: Выплата дивидендов под видом займа

«По результатам проработанного года мы осуществляем начисление дивидендов, но не выдаем их. В таком случае у учредителя доходов не возникает, поэтому удерживать НДФЛ нет необходимости. Чтобы учредитель получил деньги, оформляем договор займа. В итоге в учете висят взаимные задолженности: учредитель должен компании по контракту займа, а компания должна ему дивиденды. Зачем мы не проводим».

Налоговые риски. Во время проверок налоговые инспекторы обращают внимание на займы, которые компания выдала сразу после распределения дивидендов. Такие займы могут счесть формальными, начислить на них НДФЛ или оштрафовать компанию на 20% от суммы займа. Для снижения налоговых рисков следует придерживаться следующих правил:

- Заем нужно выдавать не больше, чем под 5,67%, чтобы не образовывалась материальная выгода, с которой уплачивается НДФЛ.

- Выдать заем учредителю нужно до того, как собственники решили распределить себе прибыль компании.

- Будет безопаснее, если размер займа будет отличаться от размера дивидендов.

- Стоит потребовать, чтобы учредить заплатил проценты, тем самым частично погашая задолженность.

При таких обстоятельствах у налоговиков не получится доказать, что сделка является мнимой.

Оценка налоговика: 3

«Споры с налоговой инспекцией возможны в том случае, если заем будет беспроцентный. Если же заем оформлен под проценты, компания с легкостью сможет доказать, что целью сделки является получение дохода, а не получение необоснованной выгоды по НДФЛ».

История 3: Вместо з/п выдать учредителю вознаграждение за оказанные услуги

«Наш учредитель зарегистрировался в качестве предпринимателя на упрощенной системе с объектом «доходы» и заключил с компанией соглашение на управленческие услуги. Вместо з/п он получает вознаграждение за оказание услуг управленческого характера. В результате, нам не приходится удерживать НДФЛ в размере 13%, а учредитель в качестве частного бизнесмена уплачивает личные взносы, а также налог с получаемых доходов в размере 6%. К примеру, за год он получил доходы в размере 1 000 000 рублей. И ему приходится платить только 60 000 рублей. А так бы пришлось заплатить 430 000 рублей. На этом мы экономим большие деньги».

Налоговые риски. По мнению работников налоговой службы, в данном способе нет ничего противозаконного. Учредитель, имеющий статус частного предпринимателя, имеет право оказывать услуги управленческого, консультационного и юридического характера, заниматься ведением бухучета и прочее. Главное, чтобы учредитель реально оказывал эти услуги и уплачивал налоги с получаемых доходов.

Если вы используете такой способ, снизить риски поможет соблюдение этих правил:

- Подробно расшифруйте в соглашении виды услуг, которые оказал предприниматель. Иначе налоговики могут заподозрить, что сделка является фиктивной.

- Проверьте, чтобы контракт на услуги не содержал в себе признаков трудового договора. То есть, в нем не должен быть прописан фиксированный оклад, должность, трудовой распорядок. Иначе инспекторы могут посчитать, что вы скрыли трудовые отношения и доначислят НДФЛ и соц. взносы. Также, будет безопаснее, чтобы ранее учредитель не занимал директорскую должность.

- Не нужно сильно завышать цены на услуги предпринимателя-учредителя. Они не должны сильно отличаться от рыночных цен.

- Нужно проверить, чтобы предприниматель-учредитель внес в реестр код ОКВЭД, соответствующий услугам, который он оказывает.

Оценка эксперта: 4

«Этот способ безопасен, но у него есть минус. Он заключается в том, что услуги управленческого характера не числятся в списке затрат на упрощенной системе, поэтому их не получится списать. Если учесть затраты, налоговики их снимут».

История 4: Перечисление учредителю компенсации за имущественные объекты

«У компании два учредителя. Один из них исполняет функции директора. Фирма берет у собственника во временное пользование транспортное средство, а у директора – оборудование. За пользование имущественными объектами компания уплачивает компенсацию. Компенсация таких затрат не облагается ни взносами, ни НДФЛ».

Налоговые риски. Этот способ подойдет, если требуется вывести небольшие суммы. Если вы решили применить данный метод, вам потребуется обосновать размер выплаты, для этого нужно сделать расчет. К примеру, вы можете рассчитать размер компенсации исходя из норм амортизации.

Подтвердите, что имущественный объект действительно принадлежит учредителю, и вы применяли активы в бизнесе, находящемся на «упрощенке». Если вы платите компенсацию за транспорт, запросите у учредителя копию свидетельства о регистрации авто, а после поездок всегда формируйте путевые листы с подробным маршрутом. Если расчета суммы компенсации и подтверждающей документации нет, а выплаты намного больше з/п работника, налоговая служба доначислит взносы и НДФЛ.

Включить в затраты упрощенец имеет право только компенсацию за авто. За другие имущественные объекты сделать он этого не может. Размер компенсации за машину ограничен: 1 200 рублей – для машин, имеющих объем двигателя менее 2000 куб. сантиметров и 1 500 рублей для авто с объемом двигателя более 2000 куб. сантиметров.

Если вы платите за пользование машиной сверх установленных норм, НДФЛ уплачивать не нужно, от него освобождена вся сумма компенсации. А вот сверхнормативные затраты списать не получится.

Оценка налоговика: 5

«Рисков почти нет, так как размеры компенсаций совсем маленькие и не изменялись уже много лет. Поэтому у налоговиков претензий не возникнет».

История 5: Заплатить максимальные суточные за командировки

«Наш директор является единственным учредителем. Он часто находится в рабочих поездках. Мы выдаем ему суточные, даже если он каждый день возвращается домой. Платим ему максимально возможную сумму – 700 рублей в день. Эта сумма не подлежит обложению ни взносами, ни НДФЛ. Благодаря такому способу, за месяц командировки директор получает доход размером 21 000 рублей».

Оценка способа. Если работник может возвращаться домой каждый день, суточные ему не полагаются. Однако компании имеют право выплачивать их, если наниматель не выступает против. Суточные не облагаются ни взносами, ни НДФЛ, так как признаются компенсацией за осуществление деятельности вне места работы.

Уплачивать налог и взносы не нужно даже в том случае, если суточные были выданы два раза за день. К примеру, когда работник успел съездить сразу в две командировки. Аргументом является то, что выплаты в однодневных командировках не являются суточными, однако они могут компенсировать затраты на проезд и другие траты сотрудника во время командировки.

Для избежания споров стоит закрепить в положении о командировках сумму компенсации за однодневную рабочую поездку.

Под вымышленные командировки деньги будет выдавать опасно. Если обман вскроется, инспекторы начислят взносы и налоги в полном объеме.

Оценка эксперта: 5

«Данный метод является абсолютно легальным. Если директор часто ездит в командировки, компания может выводить еще больше денег без лишних расходов, если установит для сотрудника разъездной характер работы. А за каждый день рабочей поездки будет выплачивать компенсацию. Такая компенсация не подлежит обложению ни НДФЛ, ни взносами».

Сомнительные способы вывода денег

Рассмотрим пять сомнительных способов, которые лучше не использовать.

|

Способ |

Разъяснение |

Оценка |

| Выдать деньги в подотчет сразу на несколько лет | С 19 августа текущего года Банк России разрешил выдавать подотчетные средства даже тогда, когда сотрудник еще не отчитался за предыдущий подотчет. Однако если бесконечно выдавать директору большие суммы в подотчет на длительные сроки, налоговики могут признать эти суммы доходами физлица и доначислить на них взносы и НДФЛ. Отменить это можно в судебной инспекции, если доказать, что сотрудник не получал дохода. К примеру, если учредитель потратил деньги на развитие компании или частично вернул их. |

3 |

| Увольнять директора-учредителя каждые три месяца и выплачивать ему за это компенсацию | Сумма компенсации за увольнение не облагается взносами и НДФЛ в пределах трех средних з/п. Также, выходное пособие можно списать в затраты. Однако если суммы компенсаций большие, а компания злоупотребляет приемом на работу и увольнение учредителя, инспекторы непременно начислят взносы и налог. Отменить это решение получится в случае, если выплата была единоразовой, а у фирмы получится обосновать, почему учредитель вновь занял директорскую должность. К примеру, новый директор не справился с исполнение должностных обязанностей. |

3 |

| Оплатить личные покупки учредителя из средств фирмы | Компания покупает на себя машину и оплачивает все необходимые расходы на нее. А директор использует эту машину в личных целях. При проверке инспектора поймут, что данное авто не использовалось в бизнесе, снимут затраты, доначислят взносы, НДФЛ и упрощенный налог.

Некоторые компании пытаются замаскировать личные расходы директора под представительские. К примеру, оплачивают обеды в ресторанах, поездки за рубеж. Такие затраты списать на упрощенной системе все равно нельзя, поэтому, компании думают, что поступая так, они ничем не рискуют. Однако при проверке все может вскрыться и налоговики начислят налог и взносы. |

2 |

| Взять заем на неучтенную выручку, а потом вернуть | Многие компании работают с наличными деньгами, но не всю полученную выручку отражают в учете. Чтобы скрыть полученную выручку, в день ее получения на неучтенные суммы оформляют контракт займа от учредителя. После чего, накопленную сумму ему возвращают. Если инспектора обнаружат совершение таких операций, они начислят налог на неучтенные доходы. В настоящее время пользоваться таким способом особенно опасно, ведь сейчас компании должны использовать в своей деятельности онлайн-кассы, передавая через них в налоговую службу сведения о полученных доходах в режиме реального времени. |

1 |

| Вывести деньги через спец. компании по «обналичке» | В сети Интернет можно найти множество объявлений типа «обменяем наличку на ваш безналичный платеж». То есть вы перечислите средства якобы за исполненные работы или оказанные услуги, а «обнальная» фирма выдаст вам наличку за вычетом 10% за ее услуги. Такие операции в настоящее время очень опасны, так как обналичивание средств сейчас контролируют и банковские учреждения, и налоговая инспекция. Не только налоговики начислят налоги и снимут затраты, но еще и банки могут заблокировать счет. |

1 |