Отчеты и взносы ИП на УСН 6% в 2019 году

В 2019 году наступает время для сдачи готовой отчетности и перечисления налогов за 2018. ИП, которые провели регистрацию в 2018 году, сталкиваются с этими особенностями в первый раз. Представленные в статье советы помогут структурировать всю информацию, а также легко разобраться в налогах и отчетах.

| Дата | Действия |

| 31.12.2018 | Перечислить страховые выплаты во все необходимые государственные фонды в фиксированном размере за 2018 год: если предприниматель зарегистрировался до 01.01.2018, нужно оплатить 26 545 рублей в ОПС и 5 840 рублей – в ОМС |

| 30.04.2019 | Направить декларацию за 2018 в налоговую инспекцию |

| 30.04.2019 | Оплатить налог за 2018 |

| 01.07.2019 | Перечислить выплаты в ПФР в размере 1% от размера дохода, который больше 300 000 рублей, за 2018 год |

Для достижения максимальной упрощенности в статье представлены примеры, когда ИП не нанимает подчиненных, не использует ККТ (то есть принимает финансовые средства только с безналом, сотрудничает с юрлицами, а не с физлицами), а его налоговая база УСН – «Доходы».

Необходимые действия по итогам 2018

Предпринимателю потребуется выполнить следующие действия.

- Проверить, не превышает ли полученный им размер доходов за 2018 год установленный законодательством «лимит». При повышении потребуется оплатить НДФЛ 13%, НДС и имущественный налог. Если же по результатам отчетного периода станет ясно, что бизнесмен заработал больше 150 млн рублей, то использовать ИП на УСН он больше не имеет права – ему придется переходить на другой режим.

- Проверить, правильно и в срок ли бизнесмен перечислил в государственные фонды установленные законодательством страховые выплаты. Если бизнесмен не осуществил выплаты в точно определенный срок, это приведет к начислению пеней. Снизить сумму налога на страховые выплаты удастся только при фактически оплаченных выплатах.

Например, если бизнесмен перечислил необходимую сумму выплат в первом квартале, то в этот же период он может снизить сумму налога – и так в течение последующих кварталов.

- Проверить, не установлена ли на его работу сниженная налоговая ставка, нет ли избавления от налогообложения для выбранной им рабаты.

- Проверить, прописаны ли в налоговой карте перечисленные им суммы авансов и выплат в течение 2018 года. При обнаружении переплаты за 2018 год ее допускается вернуть либо уменьшить на его размер текущий платеж. Чтобы передать заявление на возвращение переплаты, потребуется зайти на веб-сайт ФНС nalog.ru и воспользоваться соответствующей опцией в Личном кабинете.

Также ИП рекомендуется определиться с тем, действительно ли выбранная им система налогообложения оптимальна. Если ответ отрицательный, необходимо подать заявление на другую систему.

В стандартном режиме установлены 2 вида ставок:

- для налогового режима «Доходы» это 6%;

- для «Доходы минус расходы» – 15%.

Необходимо принимать в учет и особенности налогообложения, действующие в регионах.

К примеру, для новых бизнесменов Свердловской области определена нулевая налоговая ставка, если они занимаются определенными видами деятельности. Данный перечень включает в себя изготовление одежды, продуктов питания, металлических вещей (за исключением оборудования и машин), предметов мебели и другие виды деятельности.

Полный перечень особенностей налогообложения в конкретных регионах выложен на веб-сайте ФНС nalog.ru.

Определение страховых выплат в ПФР и ФФОМС за 2018

Страховые выплаты на ОПС высчитываются следующим образом:

- за 2018 год размер фиксированного платежа (то есть не зависящего от размера полученных бизнесменом доходов) равен 26 545 рублям (за текущий год – 29 354, за 2020 – 32 448);

- если бизнесмен за 2018 год получил доход, который выше 300 тысяч рублей, то дополнительно он оплачивает 1% от превышающей данный размер суммы дохода.

Наибольший размер страховых выплат на ОПС в 2018 году – 212 360 рублей. Законодательство устанавливает, что размер данных выплат не может превышать 8 фиксированных платежей.

| Год | Наибольшая совокупная сумма выплат на ОПС (фиксированный платеж в размере 1%) | Наибольший размер дополнительной выплаты (1%) |

| 2018 | 212 360 рублей | 185 815 рублей |

| 2019 | 234 832 рублей | 205 478 рублей |

Сумма доходов для проведения расчетов 1% платежа устанавливается по сведениям из декларации (стр. 113, раздел 2.1.1).

Определение страховых выплат на ОМС

Размер выплат на ОМС за 2018 год равен 5 840 рублям (за текущий год придется заплатить 6 884 рублей, за 2020 – 8 426).

Если бизнесмен зарегистрировался не строго с начала 2018 года, а позже, то пересчет фиксированных страховых выплат осуществляется согласно длительности его работы.

Например, бизнесмен зарегистрировал свою деятельность 5 июня 2018 года. В результате в Пенсионный Фонд ему потребуется заплатить 15 189,64 рублей, в ФФОМС – 3 341,78 рублей, итого – 18 531,42 рубль к оплате, при условии, что сумма доходов за 2018 не превысила 300 000 рублей.

Внимание! Оплатить фиксированные страховые выплаты необходимо даже в том случае, если бизнесмен не ведет никакой деятельности или она привела к убыткам.

Расчет страховых взносов за 2018 год при сумме годового дохода — 400 000 рублей

| Страховые взносы | Сумма | КБК |

| Страховые взносы на ОПС в фиксированном размере | 26 545,00 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОПС с доходов, превышающих 300 000 рублей | 1 000,00 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОПС, итого | 27 545,00 | 182 1 02 02140 06 1110 160 |

| Страховые взносы на ОМС | 5 840,00 | 182 1 02 02103 08 1013 160 |

| Итого | 33 385,00 |

На текущий момент в интернете есть много калькуляторов, которые позволяют меньше чем за минуту высчитать все необходимые платежи – взносы, налоги и т. д. Помимо этого, автоматический расчет нередко внедрен в пакеты услуг по расчетным счетам ИП, которые предлагают оформить банки.

Таким образом, рекомендуется обращаться к специализированным программам и сервисам, которые быстро рассчитают размер необходимых платежей за 2018, 2019 или 2020 годы, учитывая все изменения, происходящие в текущем отечественном законодательстве.

Перечисление страховых выплат за 2018 год

Рассмотрим особенности перечисления страховых выплат за предыдущий год.

- Бизнесмен обязан перечислить все необходимые суммы страховых выплат за 2018 до 31 декабря данного года. Законодательство допускает два варианта оплаты выплат: единовременно одной суммой либо равномерными частями в течение 2018 (к примеру, каждый месяц, квартал или полугодие). Следует отметить, что ежемесячное перечисление выплат не только делает нагрузку на бюджет посильной, но и предоставляет возможность своевременно уменьшить на данную сумму оплачиваемые налоги, не отправляя в будущем заявления о возврате излишне уплаченных сумм.

- Если сумма доходов бизнесмена за 2018 год больше 300 000 рублей, то до 1 июля 2019 года ему потребуется оплатить страховые выплаты, исчисленные с данных сумм. Подобный платеж позволит уменьшить размер авансовых налоговых платежей 2019 года.

К примеру, при оплате подобных выплат в апреле 2019 года бизнесмен уменьшит сумму налога за первое полугодие 2019 года по сроку уплаты 25.07.2019.

Составление декларации, оплата налогов по итогам 2018 года

Размер налога высчитывается согласно КУДиР – в данную книгу бизнесмен в течение 2018 года вносит сведения о полученных доходах и перечисленных страховых выплатах.

Приказ Минфина РФ от 22.10.2012 N 135н установил Форму Книги, и пример ее заполнения представлен ниже

| № п/п | Дата и № первичной документации | Содержание операции | Доходы, которые берутся в учет при высчитывании налогооблагаемой базы |

Траты, которые берутся в учет при высчитывании налогооблагаемой базы |

| 2 | 3 | 4 | 5 | |

| 15.02.2018 № 3 | Аванс по соглашению от 15.02.2018 № 11 | 40 000,00 | ||

| 26.04.2018 № 4 | Аванс по соглашению от 26.04.2018 № 12 | 50 000,00 | ||

| 21.05.2018 № 5 | Аванс по соглашению от 21.05.2018 № 13 | 15 000,00 | ||

| Конечная сумма за I квартал | 105 000,00 |

Доходы признаются официально полученными на дату их перечисления на расчетный счет бизнесмена – это правило установлено для упрощения расчета налогов. Если было произведено возвращение прежде полученных авансов, то его сумма прописывается в КУДиР с пометкой «-» в периоде осуществления возврата. Авансовые возвраты снижают налогооблагаемую базу.

Если авансовая предоплата по соглашению возвращается клиенту в налоговом периоде, когда бизнесмен не получал никакой прибыли, то снизить налогооблагаемую базу на авансовую сумму не получится. По результатам 2018 недопустимо, чтобы сумма доходов была меньше нуля при отражении транзакций по возврату авансов.

Также существуют зачисления, включение которых в облагаемые доходы не проводится:

- финансовые средства по кредитованию либо займу, включая деньги, которые были получены ради погашения данных задолженностей;

- дивиденды, облигации и иные доходы, для обложения которых используются совершенно другие ставки налогов;

- доходы, которые облагаются по ЕНВД, НДФЛ и иным налоговым системам;

- «недоходные» средства: возврат бракованной продукции, некорректно зачисленные банковским учреждением или контрагентом деньги.

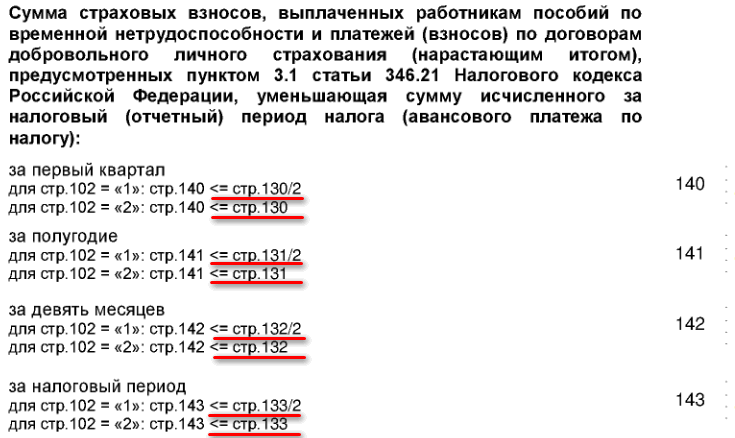

В декларации прописываются суммы полученных доходов с указанием периодов, суммы перечисленных страховых выплат в 2018 году. Упрощенцы заполняют титульник декларации, а также разделы 1.1. и 2.1.1.

В КУДиР указываются сведения, которые нужны для заполнения декларации.

Расчет суммы платежа

Существует формула, по которой осуществляется расчет итоговой налоговой суммы за истекший год:

налоговая база за год * 6% – перечисленные страховые выплаты за 2018 – выплаченные в этом году ранее авансовые платежи.

Бизнесмен не платит налоги в ситуации, когда сумма страховых выплат превышает сумму налогов.

К примеру, бизнесмен перечислил страховые выплаты в размере 14 000 рублей, а налог составил 10 000 рублей. Разница компенсирована не будет, однако и платить УСН не придется.

Когда к окончанию 2018 доходы уменьшились, есть вероятность появления переплаты по авансовым платежам. Допускается уменьшить на эту сумму последующий налоговый платеж либо возвратить ее.

На веб-сайте ФНС выложен шаблон для составления платежного поручения.

Бизнесмен должен оплатить налог по итогам 2018 до 30 апреля 2019. Это касается только ИП – к юрлицам выдвигаются иные требования.

Отчетность

- До 30 апреля 2019 года бизнесмену потребуется заполнить и предоставить налоговую декларацию за прошедший год.

- Если плательщики не производят выплат физлицам, то предоставлять расчет по страховым выплатам они не должны.

- Бизнесмен предоставляют в статистические органы соответствующую отчетность.

По данной ссылке можно узнать, какую отчетность должен сдавать конкретный ИП.

Наконец, если преприниматель нанял подчиненных, то до 20 января 2019 года ему необходимо предоставить информацию о среднесписочном количестве нанятого персонала за 2018 год. Если же человек работает в один, не нанимая работников, то никакой подобной отчетности сдавать ему не придется.