Почему не работает формула при расчете налога УСН: (ДОХОДЫ/100*6)-ВЗНОСЫ=НАЛОГ?

На написание статьи меня подвигло письмо, отправленное с помощью формы Контакты. Посетительница сайта была уверена в том, что сервис считает ошибочно. Она утверждала, что другие калькуляторы, как и собственные расчеты выдают меньшую сумму налога к выплате. Меня удивила уверенность Ольги (назовем ее так) в том, что именно сервис по формированию декларации ошибается. Впрочем, о том, что это старейший онлайн инструмент в рунете, которым в период отчетности пользуются ежедневно сотни и тысячи посетителей она знать не обязана.

В любом случае попробуем разобраться.

Ольга – ИП, без работников. Объект налогообложения – «доходы». Вот итоги отчетного года.

|

Период |

Доходы (руб.) |

Взносы в ПФ и ФФОМС (руб.) |

| I квартал | 93 100 | 8 095 |

| II квартал | 444 200 | 8 095 |

| III квартал | 43 022 | 8 095 |

| IV квартал | 341 810 | 14 322 |

Будем считать по формуле, которой пользовалась Ольга:

(Доходы / 100 * 6) – Взносы в ПФ и ФФОМС = Налог

Т.е. вначале нам нужно выяснить доход ИП за год (налоговую базу).

93 100 + 444 200 + 43 022 + 341 810 = 922 132 руб.

Вычисляем, сумму исчисленного налога (6%).

922 132 / 100 * 6 ≈ 55 328 руб.

Затем, выясняем сумму выплаченных в течение года взносов. Тут необходимо пояснить, что сумма в 4 квартале содержит в себе еще и 1%-ный взнос с превышения 300 тыс. руб., поэтому сумма взносов больше предыдущих значений.

8 095 + 8 095 + 8 095 + 14 322 = 38 607 руб.

Теперь нам осталось вычесть из исчисленного налога взносы, чтобы получить налог, который ИП должен заплатить по итогам года.

55 328 – 38 607 = 16 721 руб.

Казалось бы, сумма известна и осталось только заполнить декларацию. Но вот беда, при автоматическом расчете налога наш сервис выдает другое значение, и оно больше – 22 235 руб. (авансовый налог во втором квартале 16048 и по итогам года еще 6187 руб.).

Мало того, некоторые онлайн калькуляторы, пользуясь той же упрощенной формулой, солидарны с Ольгой.

И какой же мы из этого делаем вывод?

Нужно применять законодательно утвержденные алгоритмы расчета налога при УСН, а не упрощать их

Откуда взята формула (Доходы / 100 * 6) – Взносы в ПФ и ФФОМС = Налог? Ни в одном официальном документе ее не найдешь. Это упрощенная трактовка, основанная на утверждении:

ИП применяющий УСН с объектом «доходы» может уменьшить налог на страховые взносы на обязательное пенсионное и медицинское страхование.

Тогда что не так?

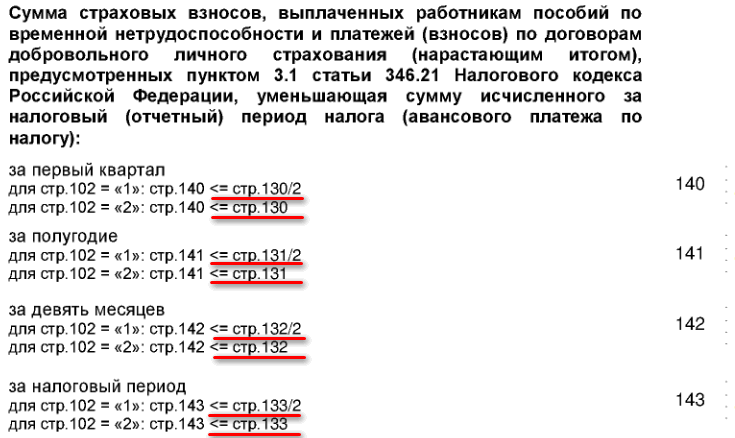

Дело в том, что налог за прошедший год ИП рассчитывает в подаваемой в налоговую инспекцию декларации. Расчет налога ведется нарастающим итогом за 1 квартал, полугодие, 9 месяцев, год. Причем рассчитывая авансовый платеж по налогу за полугодие, необходимо учитывать результаты, полученные в 1 квартале, а считая налог за год, принимаем во внимание суммы, полученные в трех предыдущих периодах. Например, при подсчете суммы налога, необходимой для выплаты по итогам года (стр. 100) мы пользуемся такой формулой:

Внезапно оказывается, что формулы в декларации намного сложнее той, которая является предметом нашего обсуждения. Быть может это просто усложнение разбираемой нами методики расчета? Ведь результаты, полученные обоими способами, зачастую совпадают.

В каких случаях упрощенная методика расчета налога ошибается?

Да во многих. Легче сформулировать условия, при которых она может оказаться верна:

- доходы в течение года распределены равномерно;

- взносы в ПФ и ФФОМС выплачивались поквартально, равными суммами;

- доход за квартал должен быть не менее 140 тыс.руб.

Возвращаясь к ранее приведенному примеру: доходы у Ольги распределены неравномерно, поэтому в строке 080 получилась сумма к уменьшению 5514 руб., которую нужно использовать в расчете строки 100 (формула приведена выше). Именно это число никак не использовалось Ольгой при вычислении налога.

Часто бывает так, что ИП платит пенсионные и медицинские взносы в конце года единым платежом. И в этом случае упрощенная формула выдаст неверный результат, сумма налога будет меньше реальной.

Как же правильно рассчитать налог?

Все просто: заполняем декларацию по УСН построчно, начав с раздела 2.1.1. Затем раздел 1.1. Формулы подписаны рядом с каждым полем, используем их при вычислении. Или пользуемся автоматизированными онлайн сервисами. Но и тут нужно выбрать такой калькулятор, который считает не по упрощенной формуле. Представленный на этой странице калькулятор считает по алгоритмам, прописанным в декларации.

Если вы сомневаетесь в результатах, сделанных собственноручно, либо с помощью онлайн сервиса, то можно выбрать вариант «Декларация + расчеты и пояснения», получив вместе с декларацией промежуточные расчеты, которые легко проверить. Вот пример такой декларации.