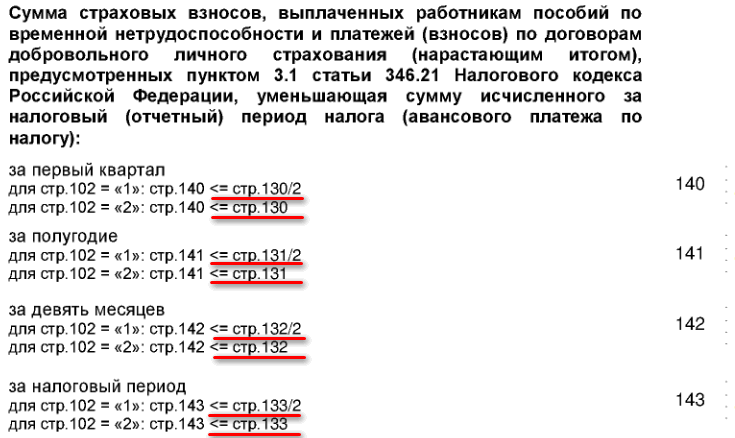

Пример декларации по УСН с объектом «доходы» за 2019 год. Сервис онлайн заполнения

Юридическим лицам и индивидуальным предпринимателям, применяющим упрощенную систему налогообложения с объектом «доходы», необходимо заполнить и предоставить в налоговую инспекцию декларацию формы по КНД 1152017. Форма утверждена еще в 2016 году приказом ФНС России № ММВ-7-3/99@ и действует до сих пор. Шаблон данного бланка можно скачать на этой странице.

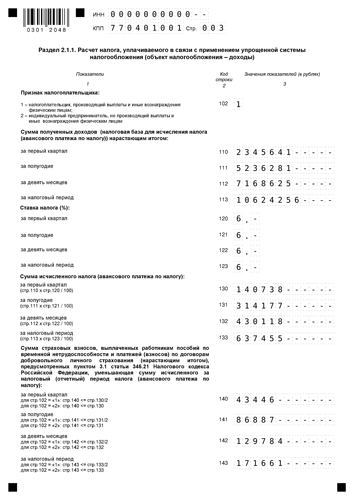

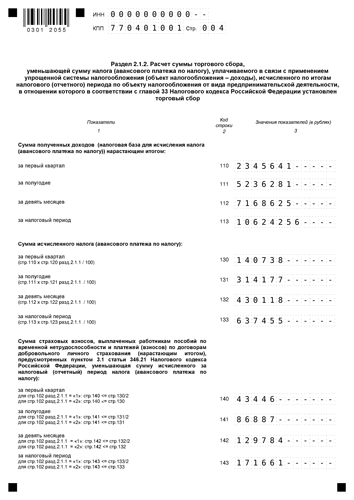

Документ состоит из 5 страниц, но не всегда они заполняются все, чаще всего ЮЛ и ИП с объектом «доходы» формируют отчет на трех страницах – титульный лист, раздел 1.1. и раздел 2.1.1. Если вы плательщик торгового взноса, то добавляются еще две страницы.

Кто является плательщиком торгового сбора

В настоящее время торговый взнос действует только в столице, на основании Закона города Москвы № 62 от 17.12.2014 года, и затрагивает ЮЛ и ИП, ведущих торговую деятельность на территориях муниципальных образований, в отношении которых законами городов Москвы установлен этот сбор. Эта деятельность может вестись с применением недвижимого и (или) движимого имущества (согласно ст. 411, п.1 НК РФ). К плательщикам относятся категории организаций и ИП, у которых вид торговли регламентируется Закона города Москвы № 62. К примеру, в случае осуществления торговли со складов торговый сбор начисляться не будет, так как такая деятельность не указана в законе.

Данный сбор должны платить ИП и ЮЛ, ведущих торговую деятельность следующих видов:

- Ведение торговли через стационарную торговую сеть, не имеющей торговые залы (автозаправочные станции — исключение).

- Ведение торговли с помощью объектов нестационарной сети.

- Ведение торговли с использованием торговых залов стационарной сети.

Розничные рынки – это тоже торговая деятельность. Вид торговли также не имеет значения, уплачивают взнос все: мелкий опт, опт и розница.

Кто заполняет раздел 3 «Отчет о целевом использовании имущества»

При необходимости заполнения этого раздела, в декларацию добавляется еще один лист. Он заполняется при получении в налоговом периоде средств целевого финансирования. При расчете сумм, необходимых включать в состав отчета о целевом использовании, нужно руководствоваться ст. 251 Налогового кодекса. В данном разделе не нужно учитывать субсидии, выделенные автономному учреждению. Расчет значений данного раздела мы рассмотрели подробно в статье «Заполнение раздела 3 декларации по УСН для некоммерческих организаций».

Образец заполнения декларации по УСН с объектом налогообложения «доходы»

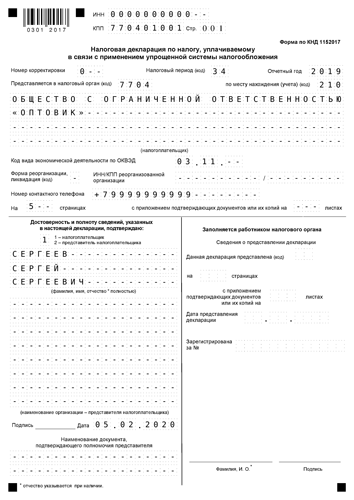

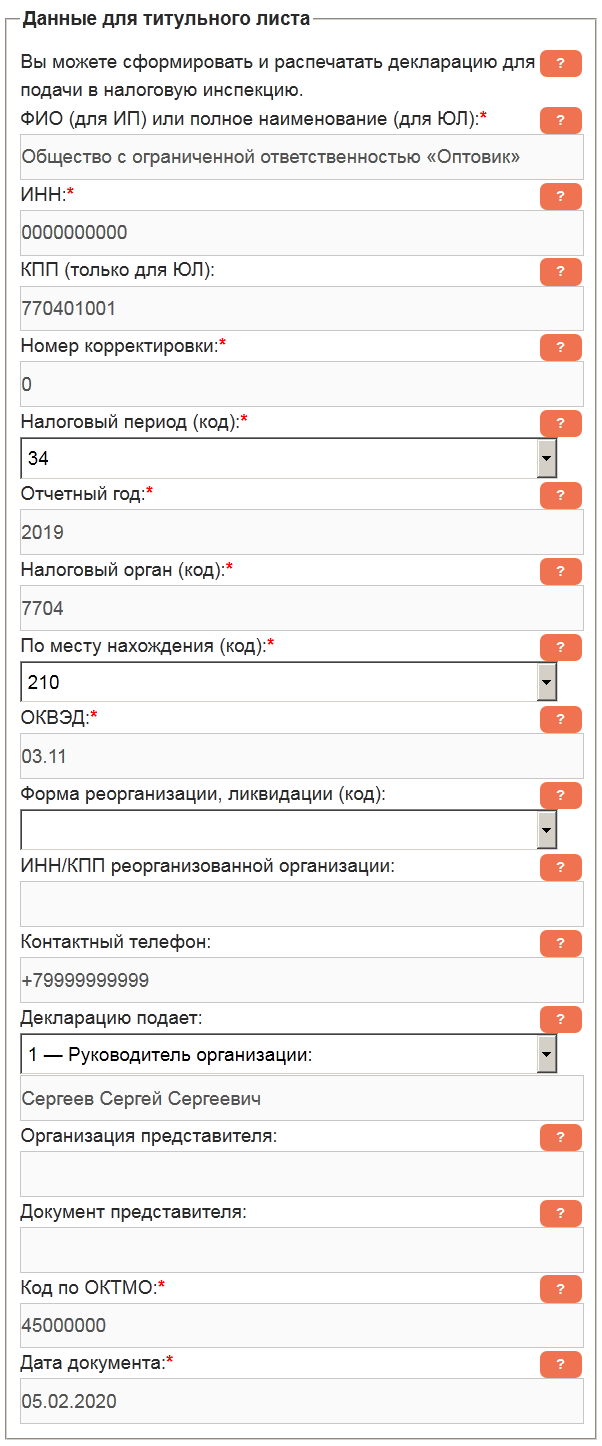

Так, как подробный расчет для индивидуальных предпринимателей мы уже рассматривали, приведем пример для организации, используя для этого данные гипотетического Общества с ограниченной ответственностью «Оптовик».

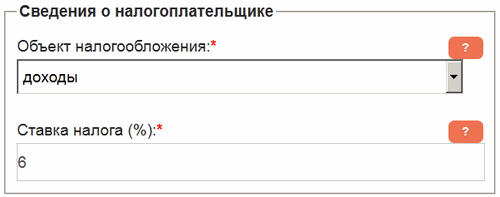

Указываем в форме «Сведения о налогоплательщике» сервиса, расположенного в левой колонке сайта, объект «Доходы» и ставку налога – 6%. В некоторых регионах эта ставка ниже, кроме того, в случае налоговых каникул ставится ставка «0» процентов, поэтому будьте внимательны.

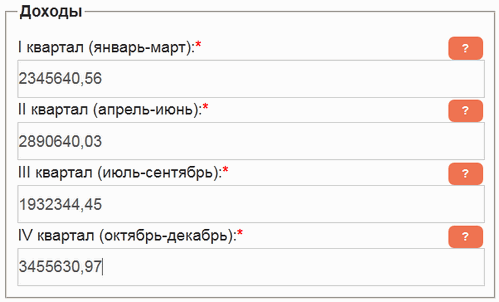

В следующем блоке указываем полученные доходы поквартально. И хоть в декларации необходимо округлять суммы до полных рублей, поля можно заполнить дробными значениями, — сервис, в процессе расчета, округлит полученный результат. В качестве дробного разделителя можно использовать как точку, так и запятую.

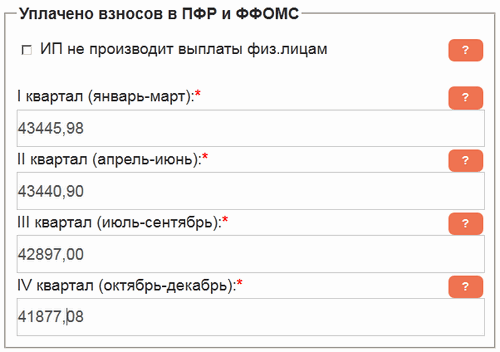

В блоке «Уплачено взносов в ПФР и ФФОМС» данные также вносим поквартально, суммируя их. Например, в первом квартале 2019 года ООО «Оптовик» в ПФР перечислило 35610.00 руб., а в ФФОМС – 7835.98. В поле первого квартала записываем сумму этих чисел – 43445.98 руб.

Галочка «ИП не производит выплаты физ.лицам», в случае заполнения формы данными юридического лица, на расчеты не влияет.

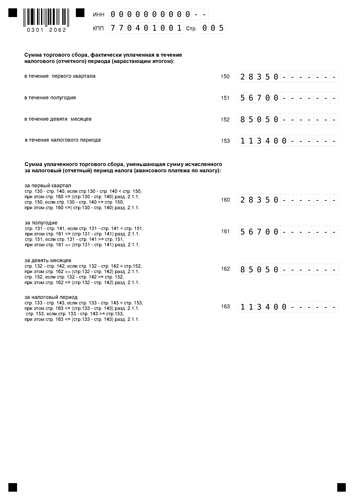

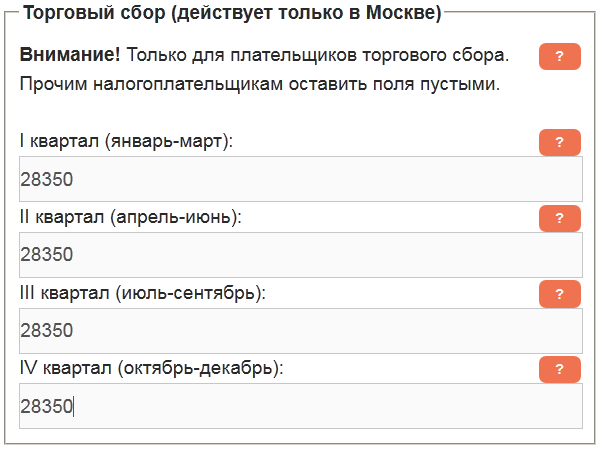

Организация, взятая нами в качестве примера, работает в Москве и является плательщиком торгового сбора, уплачивая каждый квартал 28350 руб. Вносим эти суммы в поля следующей формы. ЮЛ, не являющиеся плательщиками этого сбора, должны оставить данные поля пустыми.

Для выяснения сумм налога можно уже нажимать кнопку «Рассчитать», данные вычисления будут представлены в текстовом виде. Но нам нужно получить заполненную декларацию, поэтому ставим галочку «Сформировать файлы». Далее, в появившемся блоке «Данные для титульного листа» необходимо заполнить обязательные поля, отмеченные оранжевой звездочкой.

После нажатия кнопки «Рассчитать» кликаем по появившейся ссылке и заполненный документ откроется в новой вкладке браузера. На нем присутствует слово «Образец», в остальном же он соответствует «Порядку заполнения налоговой декларации по налогу, уплачиваемому в связи с применением упрощенной системы налогообложения» приведенному в Приказе ФНС России от 26.02.2016 № ММВ-7-3/99@. Если же нажать кнопку «Убрать водяные знаки» и оплатить 199 руб., то во вновь формируемых документах этого слова не будет.

Ниже представлены страницы декларации, сформированные сервисом на основании данных, приведенных выше. Также пример декларации по УСН с объектом «доходы» за 2019 год можно скачать в формате PDF.