Как рассчитать по итогам 2018 года налог для ИП на упрощенке без наемных работников

Упрощенная система налогообложения (УСН) – это налоговый режим, принятый в 2002 году. «Упрощенку» часто выбирают представители малого бизнеса, как ИП, так и ЮЛ из-за простого порядка уплаты налогов и несложной отчетности. У данного режима есть некоторые ограничения:

- в организации должно быть менее 100 работников;

- годовой доход должен быть менее 150 млн. рублей;

- остаточная стоимость менее 150 млн. рублей;

- доля участия в ней других организаций менее 25%;

- у организации на «упрощенке» не должно быть филиалов.

Особенно выгоден режим «Доходы» УСН для ИП без работников, так как при низком уровне денежных поступлений налог может быть полностью погашен страховыми взносами.

Например, в 2018 году при страховых взносах в ПФ и ФОМС — 32385 руб. если у ИП доход менее 539750 руб., то налога не будет. Это если предприниматель платил взносы поквартально.

Основные положения упрощенной системы налогообложения

При выборе «упрощенки», в качестве объекта налогообложения можно выбрать «доходы минус расходы», при котором взимается 15% налога от разницы дохода и расхода организации и «доходы», при котором платится 6%-ный налог от суммы доходов.

Первый режим выбирают те, у кого большой уровень расходов, второй режим – те, у кого расходы составляют незначительную часть оборота. Кроме того, ИП не имеющий работников часто выбирают режим «доходы» и из-за того, что нет необходимости подтверждать документально свои расходы.

Особенности уплату налога на УСН

Налог, необходимый к уплате при упрощенной системе налогообложения называется единый. Налог на прибыль, а также НДФЛ на УСН не начисляется. Не взимается и НДС, за исключением того, который уплачивают при импорте товаров в Россию. Рассчитывают налог по итогам календарного года, а платится он не позднее 30 апреля следующего года предпринимателями. Например, налог УСН за 2018 год надо заплатить не позже 30 апреля 2019. ЮЛ установлены более жесткие границы, они должны заплатить до 31 марта 2019 года

Но в течение года платятся авансовые платежи. Сроки их уплаты таковы:

- за первый квартал (3 месяца) – до 25 апреля;

- за полугодие (6 месяцев) — до 25 июля;

- за девять месяцев (9 месяцев) — до 25 октября.

Вносить авансовые платежи надо, в том случае если ИП получил в данном квартале доход. В том случае, если не было дохода, то делать авансовых платежей не нужно.

Авансовые платежи, рассчитанные и уплаченные в течение отчетного года, при расчёте налога за год учитываются. Помимо этого, каждый ИП без работников, вне зависимости от налогового режима, должен платить страховые взносы за себя. Данные платежи уменьшают размер налога вплоть до нулевого значения при небольшом уровне дохода.

Расчет налога при объекте «доходы» на конкретном примере

Возьмем в качестве примера ИП без наемных работников на «упрощенке» который арендует помещение и занимается пошивом и ремонтом одежды. У него есть кассовый аппарат для платежей физических лиц и расчетный счет для расчетов с ЮЛ и закупки тканей и фурнитуры.

Рассчитаем с помощью калькулятора в левой колонке сайта его годовой и авансовые налог за 2018 год исходя из следующих исходных данных:

- за 1 квартал он получил доход в 121 920 руб. (безналичные и наличные поступления);

- за 2 квартал доход был 156 126 руб.

- 3 квартал – 98 451 руб.

- 4 квартал – 182 340 руб.

Были выплачены взносы на обязательное пенсионное и медицинское страхование:

- 1 квартал – 6636 руб. 25коп. в ПФР и 1460 руб. в ФОМС (всего 8096 руб. 25 коп);

- 2 квартал – 6636 руб. 25коп. в ПФР и 1460 руб. в ФОМС (всего 8096 руб. 25 коп);

- 3 квартал – 6636 руб. 25коп. в ПФР и 1460 руб. в ФОМС (всего 8096 руб. 25 коп);

- 4 квартал – 6636 руб. 25коп. в ПФР и 1460 руб. в ФОМС (всего 8096 руб. 25 коп);

Как видно платежи были распределены по кварталам и составили необходимые 26 545 руб. в год на пенсионное страхование и 5840 руб. на медицинское.

Заполняем калькулятор этими данными. Указываем объект налогообложения (доходы), оставляем 6% в строке ставка налога.

Далее заполняем поля дохода по кварталам, округляя копейки до рублей исходными данными.

Следующий блок «Уплачено взносов в ПФР и ФФОМС», здесь суммы по кварталам идентичные, вводим в 3 кварталах – 6636, округляя копейки. А в последнем – 6637, учитывая отброшенные копейки, иначе годовая сумма не сойдется.

Обязательно ставим отметку, что «ИП не производит выплаты физ.лицам», иначе налог будет посчитан неверно (в этом конкретном случае).

ИП из данного примера не является плательщиком торгового сбора, поэтому одноименный блок не заполняем (и не ставим нулей).

Затем нажимаем кнопку «Рассчитать». В результате получаем рассчитанные значения авансовых и годового налога.

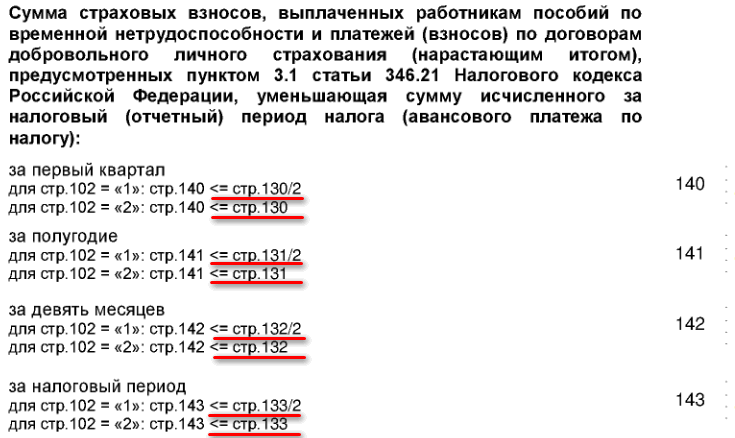

Ниже будет значения для заполнения раздела 1.1. декларации:

Ниже будет значения для заполнения раздела 1.1. декларации:

Если поставить отметку «Сформировать файлы» эти данные уже будут внесены в декларацию.

Если поставить отметку «Сформировать файлы» эти данные уже будут внесены в декларацию.

Что делать, если ИП не выплачивал авансовые платежи по налогу или выплачивал, но суммы отличаются от рассчитанных?

Если не было авансовых платежей, выплачиваем всю сумму налога одним платежом. Сумму выясняем сложив строки 020, 040, 070, 100 или используя калькулятор в левой колонке нашего сайта.

В том случае, если налоговые платежи были, но они отличаются от значений в строках 020, 040, 070 и 100 то смотрим на общую сумму налога и доплачиваем именно столько, сколько для этого необходимо. Если была перечислена большая сумма, то есть два варианта:

- вернуть переплату на свой расчетный счет;

- зачесть переплату в счет уплаты другого налога, перечисляемого в бюджет того же уровня.

В обоих случаях необходимо обратится в вашу налоговую инспекцию.