Как учитывать фиксированные взносы ИП и 1% в связи с введенным ЕНС

Взносы 1% с дохода свыше 300 тыс. рублей уменьшают налог по УСН, но необходимо знать, что правила уменьшения для взносов за 2022 и 2023 года отличаются. Читать далее

Уменьшить налог на фиксированные взносы за 2023 год можно только налоги 2023 года

Многие предприниматели еще да конца нее поняли суть изменений по уменьшению налогов на фиксированные взносы, поэтому возможны ошибки.

Напоминаем, два важных нововведения: Читать далее

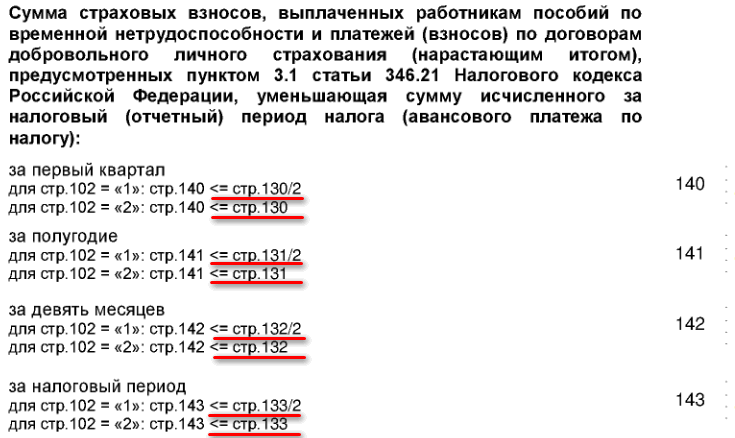

Как в декларации по УСН 2024 учитывать фиксированные взносы к уменьшению налога

В 2025 году действуют новые правила для уменьшения налога на взносы (фиксированные и 1%).

Независимо от того, уплачены взносы, или нет, на них можно уменьшить налог. Причем всю сумму страховых взносов, независимо от времени и факта уплаты, можно указать в строке 140, а также распределить поровну (или любыми частями) в строках 140, 141, 142, 143. Читать далее

Изменения и поправки, касающиеся ЕНП

Вот уже год прошел, как введен Единый Налоговый Платеж. С сутью его уже все знакомы, все налоги и сборы платятся на ЕНС (Единый Налоговый Счет), а уж потом налоговая инспекция, по определенным датам, списывает с этого счета налог и другие платежи. Читать далее

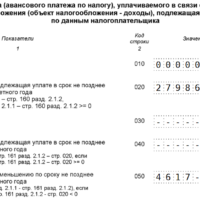

Авансовый налог можно уменьшить, даже если ИП за 2023 год не платил фиксированные взносы

В 2023 году можно уменьшить налог (в т.ч. и авансовые платежи) по УСН на фиксированные взносы за текущий год, даже если они не перечислены в бюджет. Для этого необходимо применить вычет, который предприниматель не использовал за полугодие.

А ИП на УСН «доходы» с доходом не более 763 тыс. рублей налог может вообще не платить, так как он будет уменьшен на взносы, которые даже не обязательно платить в этом году. Читать далее

Как ИП уменьшить налог на страховые взносы в 2023 году. Самый простой способ – платежным уведомлением.

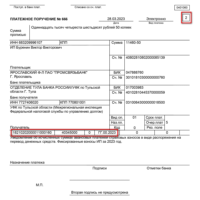

В 2023 году в России введен новый алгоритм уплаты налогов – все налоги списываются с Единого налогового счета налогоплательщика (ЕНС). Списание происходит автоматически по определенным датам, причем, если денег на ЕНС будет недостаточно, налог не будет уплачен. Читать далее

Внимание! Уплаченные фиксированные взносы ИП в 2023 году могут быть не учтены для уменьшения налога

С 2023 года все взносы и налоги платятся на единый налоговый счет (ЕНС). Об этом мы писали в статье Нововведения: единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП). Уведомления. Это кардинально изменило процесс начисления страховых взносов предпринимателей и механизм уменьшения суммы налога на сумму страховых взносов, который прописан в пп. 1 п. 3.1 ст. 346.21 и пп. 1 п. 1.2 ст. 346.51 НК РФ. Читать далее

Нововведения: единый налоговый счет (ЕНС) и единый налоговый платеж (ЕНП). Уведомления

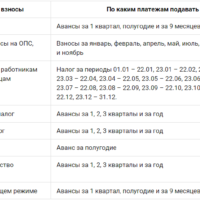

С начала 2023 года у юридических лиц и предпринимателей введена новая обязанность, необходимо подавать в налоговую инспекцию уведомление по налогам, авансовым платежам, страховым взносам и сборам. Это нововведение связано с единым налоговым счетом, который, по замыслу законодателей, должен облегчить жизнь организациям и ИП. Налогоплательщик, не разобравшийся в этом вопросе, может потерять средства и время, которое он проведет в налоговой инспекции, поэтому приступим. Читать далее

С 2023 года платить все налоги надо до 28 числа, а отчитываться за них – до 25 числа

С 1 января 2023 года законодательством вводится единый срок представления налоговых деклараций – не позже 25-го числа, а также утвержден единый срок уплаты налогов на единый счет – 28-е число.

Изменения коснулись и сроков уплаты страховых взносов, которые необходимо выплатить до 28 числа.

Т.е. НДС, НДПИ, налог на прибыль организаций, транспортный налог, УСН, страховые взносы, налог на имущество организаций теперь нужно платить в новые сроки.

Декларация по УСН при закрытии ИП

Индивидуальный предприниматель может прекратить свою коммерческую деятельность в любой момент. Для этого необходимо подать заявление по форме Р26001 и оплатить пошлину в размере 160 руб.

ИФНС через 5 рабочих дней должна предоставить бывшему предпринимателю выписку из гос.реестра. Этот документ является подтверждающим закрытие ИП, а дата записи является датой прекращения деятельности. Более подробно действия предпринимателя разберем в статье ниже. Читать далее